- Destaques

-

CURSO SOBRE A FISCALIZAÇÃO E O PROCESSO ADMINISTRATIVO DO IBS

-

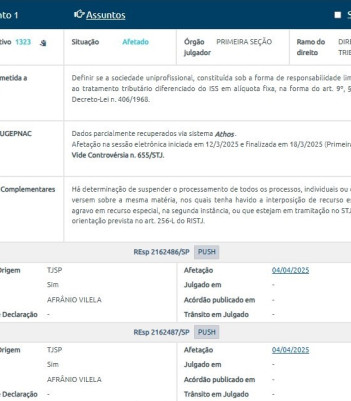

STJ DEFINIRÁ SE SOCIEDADE LIMITADA FAZ JUS AO ISS FIXO

-

APLICAÇÃO DA REFORMA TRIBUTÁRIA PARA PREFEITURAS EM SÃO PAULO

-

IBS EM FORTALEZA

-

IMPORTA A ESSÊNCIA E NÃO O NOME DADO AOS SERVIÇOS BANCÁRIOS

-

NOVA RESOLUÇÃO DO CNJ

-

A PRÁTICA DO FISCAL TRIBUTÁRIO MUNICIPAL EM RIO BRANCO/AC

O protesto das dívidas fiscais

Inova a ordem jurídica, por meio de simples lei federal, para permitir expressamente o protesto de dívidas fiscais da União, Estados, municípios, Distrito Federal, bem como respectivas autarquias e fundações públicas.

O sério problema que esta lei traz decorre de o poder público, em verdade, estar insistindo em uma medida legislativa arbitrária e inconstitucional, devendo, inclusive, assumir o risco por tal conduta.

O protesto para certidões de dívida ativa configura uma sanção política, ou seja, o emprego de meios indiretos ou oblíquos, totalmente desnecessários, com o objetivo de constranger o contribuinte e, consequentemente, obter o recebimento dos tributos pretendidos. Equivale dizer: cerceiam-se diversos direitos fundamentais do contribuinte, constrangendo-o de todas as formas, pois, o que para o Fisco realmente se revela importante é o recebimento do tributo, mesmo que para isso se viole direitos fundamentais.

O Supremo Tribunal Federal (STF) em diversas oportunidades já reconheceu a impossibilidade do poder público se utilizar de sanções políticas, uma vez que há clara violação à Constituição Federal (por exemplo, Súmulas nº 70, 323, 547, bem como ação direta de inconstitucionalidade n. nº 173, entre outros precedentes). Não há razão jurídica que possa justificar do ponto de vista da legislação brasileira e da perspectiva prática o emprego do protesto, como almejado por esta recente lei.

Como é de conhecimento, o protesto tem por finalidade, em regra, provar a inadimplência, interromper prescrição, tornar o título exigível, viabilizar pedido de falência, induzir em mora, como também preservar direito de regresso.

O poder público está insistindo em uma medida legislativa inconstitucional

Ora, as certidões de dívida ativa tributária já possuem, especialmente pelos arts. 201 e 204, do Código Tributário Nacional, a presunção relativa de certeza, liquidez e exigibilidade, preenchendo de forma adequada a função de comprovar a inadimplência e permitir a satisfação do crédito por meio de um processo legal e justo, que é a execução fiscal.

O que se nota, portanto, é a evidente desnecessidade da medida, conforme jurisprudência reiterada do Superior Tribunal de Justiça (STJ) – AgRg no Resp. 1277348/RS -, de maneira que se pretende atingir um único fim: constranger o contribuinte supostamente inadimplente, por meios indiretos de coação, ao pagamento do tributo.

Esta finalidade, como já afirmado, é sanção política, a qual o Supremo Tribunal Federal incisivamente tem rechaçado em suas decisões. Uma finalidade legislativa desnecessária e, em contrapartida, violadora de forma excessiva de diversos direitos fundamentais do contribuinte não pode ser em um Estado Democrático de Direito acolhida pelo Poder Judiciário.

Não resta dúvida de que o protesto de certidão de dívida ativa, nos termos da recente Lei nº 12.767, de 2012, é inconstitucional, por desrespeitar direitos fundamentais do contribuinte, em especial, a proporcionalidade, razoabilidade, livre iniciativa, devido processo legal, entre outros, inabaláveis até mesmo por emenda constitucional, cabendo ao Poder Judiciário sua proteção. Não esqueçamos, ainda, do fato de que a inovação legislativa se deu por lei ordinária para disciplinar a matéria a respeito de crédito tributário para todos os entes federativos, o que somente seria possível por meio de lei complementar (art. 146, inc. III, “b”, da CF/88).

Daí porque, tratando-se de medida legislativa sabidamente inconstitucional, aquele contribuinte (pessoa física e/ou jurídica) que sofrer dano material e moral, mais do que impedir o protesto, poderá postular no Poder Judiciário a total reparação por danos sofridos, independentemente de culpa ou dolo do Estado, pois a responsabilidade deste é objetiva, inclusive, em matéria tributária, conforme art. 37, parágrafo 6º, da Constituição Federal de 1988.

Fábio Pallaretti Calcini é advogado tributarista, sócio do Brasil Salomão e Matthes Advocacia, doutorando e mestre em direito constitucional pela PUC-SP, professor de graduação e pós-graduação (UNISEB-COC, EPD, IBET, PUC/SP, FAAP, UEL)

Fonte: Valor Econômico

COMENTÁRIO DE OMAR AUGUSTO LEITE MELO; certamente, esse tema vai dar o que falar nos próximos anos, caindo no STJ e, ainda, no STF, que definirá essa questão: o protesto da CDA é uma sanção política, ou seja, um meio coercitivo de cobrança tributária? Particularmente, acredito que o STF validará essa forma de cobrança, principalmente porque o protesto da CDA visa a redução de execuções fiscais, na medida em que “forçará” o contribuinte a regularizar sua situação. Por outro, o uso inadequado e irresponsável do protesto também implicará em algumas ações de indenizações por danos morais e materiais por parte dos contribuintes que forem vítimas de “negativações” indevidas de seus nomes. Diante disso, sou da opinião que os Municípios usem em meio de cobrança de forma responsável, talvez usando apenas para os débitos autodeclarados pelo contribuinte de ISS. Os protestos também podem servir como um bom meio para se cobrar dívidas de pequeno valor.

Editora

Galerias

- Fotos Cursos

- Fotos Simpósios

- Tributo Municipal Sede

Tributo Municipal Vídeos

XI Simpósio de Direito Tributário Municipal - Campinas/SP - 29 e 30/06/2023

00:00

Curso sobre a Resolução CGSN 171/2022

00:00

Abertura Do I Encontro De Auditores E Fiscais De Tributos Dos Municípios Dos Campos Gerais - Jaguariaíva/Pr.

00:00

Pré-Lançamento de livro sobre o ISS de bancos

00:00

Consultor Inteligente: Lançamento de produto inédito!

00:00

Webinar Atualizando a Jurisprudência dos Tributos Municipais

00:00

Será que agora emplaca o processo eletrônico?

00:00

Lançamento do "Manual do Fiscal Tributário Municipal"

00:00

Malha fina ISS Simples Nacional

00:00

Webinar Automatização de Procedimentos Fiscais - setembro 2019

00:00

Palestra Francisco Mangieri X Simpósio 2019

00:00

Palestra Omar Melo X Simpósio 2019

00:00

Leandro Paulsen no X Simpósio de Direito Tributário Municipal - Campinas/SP - 27 e 28/06/2019

00:00

Cursos sobre Dívida Ativa e Simples Nacional - Março/2019

00:00

Palestra Francisco IX Simpósio em Campinas/SP - 2018

00:00

Palestra Omar IX Simpósio em Campinas/SP - 2018

00:00

Palestra Francisco I Seminário Paulista de Arrecadação e Finanças em São Paulo - 2018

00:00

Perguntas I Seminário Paulista de Arrecadação e Finanças em São Paulo - 2018

00:00

IX Simpósio de Direito Tributário Municipal - Campinas/SP - dias 19 e 20 de junho de 2018

00:00

ISS sobre cartões e leasing

00:00

Início do VIII Simpósio de Direito Tributário Municipal

00:00

Francisco Mangieri e o Novo Simples Nacional no VIII Simpósio

00:00

Omar Melo e o ISS de Bancos no VIII Simpósio

00:00

Workshop sobre Inteligência Fiscal no VIII Simpósio

00:00

VIII Simpósio de Direito Tributário Municipal

00:00

Processo Administrativo Tributário Municipal - Eficiência e Imparcialidade

00:00

Curso de Pós-Graduação à Distância em Direito Tributário Municipal

00:00

Curso de Formação e Atualização de Fiscais Tributários Municipais

00:00