- Destaques

-

CURSO SOBRE A FISCALIZAÇÃO E O PROCESSO ADMINISTRATIVO DO IBS

-

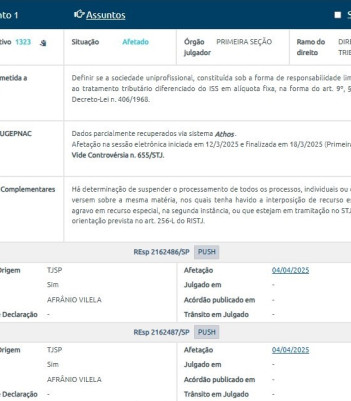

STJ DEFINIRÁ SE SOCIEDADE LIMITADA FAZ JUS AO ISS FIXO

-

APLICAÇÃO DA REFORMA TRIBUTÁRIA PARA PREFEITURAS EM SÃO PAULO

-

IBS EM FORTALEZA

-

IMPORTA A ESSÊNCIA E NÃO O NOME DADO AOS SERVIÇOS BANCÁRIOS

-

NOVA RESOLUÇÃO DO CNJ

-

A PRÁTICA DO FISCAL TRIBUTÁRIO MUNICIPAL EM RIO BRANCO/AC

Base de cálculo do ITBI: Valor Real ou Valor de Mercado?

O Francisco entende que a base de cálculo do ITBI é, sempre, o valor de mercado. Não importa saber por quanto o imóvel foi negociado, não importa o “valor venal” do IPTU, não importa o valor declarado pelas partes: a base de cálculo do ITBI é o “valor de mercado”.

Eu já entendo que a base de cálculo do ITBI é o “valor real do negócio”, é o valor efetivo da transação. Não quero dizer, com isso, que seja o valor “declarado”. Também não é o valor venal do IPTU. Mas também não é, necessariamente, o valor de mercado. O meu posicionamento está exposto no acórdão em anexo do Conselho Municipal de Contribuinte, do qual fui relator e o meu voto foi acompanhado por unanimidade.

No nosso livro “ITBI”, publicado pela editora Edipro em 2006, bem como nos nossos cursos, desenvolvemos com detalhes essa nossa posição.

Como disse, na prática, o meu entendimento acaba se confundindo com o do Francisco (e vice-versa), afinal de contas, em 99% das transações imobiliárias o valor “real” é o “valor de mercado”. Apenas em raras hipóteses que essas referências vão divergir: venda de “pai para filho”, vendedor está precisando do dinheiro, vendedor quer se desfazer logo do imóvel por questões sentimentais, vendedor de fora da cidade que comercializou o seu imóvel por desconhecimento do valor real e etc.

Sabemos que os Municípios cobram o ITBI apenas levando em conta o valor “declarado” pelas partes ou o valor venal do IPTU, o que for maior. Errado! Isso implica em uma grande perda de arrecadação!Por outro lado, há Municípios que já cobram o ITBI “baseado” no valor “de mercado”: o adquirente paga, inicialmente, o que “quiser” de ITBI (com base no valor declarado ou do IPTU); posteriormente, a Auditoria Fiscal faz uma análise sobre essa transação e, quando se detecta uma divergência grande (20% ou mais, por exemplo), o adquirente do imóvel é chamado para comparecer à repartição fiscal para dar esclarecimentos. Nessa conversa, a maior parte dos contribuintes admite que recebeu o imóvel por valor menor e acaba recolhendo “espontaneamente” a diferença.

Para aqueles que não pagam, a auditoria faz um processo preparatório para apurar o valor de mercado (com dados de jornais, transações de imóveis vizinhos, laudos de imobiliárias, planta “oficiosa” e etc.), dando oportunidade para o contribuinte se pronunciar sobre isso (ampla defesa, contraditório e devido processo legal). Na sequência, é lavrado o auto de infração.

Repito: a maioria paga, até porque os valores são consignados a menor muito mais por culpa do IR-ganho de capital do que por causa do ITBI.

Em nossos cursos, temos sugerido a implantação da “guia eletrônica do ITBI”, no sentido de “engessar” ainda mais a tentativa de sonegação sobre este imposto municipal tão ignorado pelos municípios.

Neste caso, o adquirente do imóvel deve preencher uma declaração eletrônica (obrigação acessória), indicando dados pessoais e do imóvel. Aliás, é recomendável a inclusão de informações relativas aos corretores ou imobiliárias que também participaram da transação, para, futuramente, viabilizar uma fiscalização de ISS sobre tais prestadores de serviços.

Ao indicar o imóvel (conforme cadastro imobiliário), o próprio sistema já dá o “valor de mercado” para o usuário. Recomendamos que se permita ao contribuinte a mudança desse valor (para mais ou para menos), mas há cidades (São Paulo, por exemplo), que não admitem a utilização de uma base inferior à de mercado, travando no valor de mercado (aceitando apenas valores daí para mais)). Entendemos que essa postura mais radical é desnecessária e implica em uma inconstitucional sanção política (meio coercitivo de cobrança de tributo).

Quando o adquirente declara um valor menor do que o mercado, ele é avisado automaticamente pelo sistema informático que será chamado para prestar esclarecimentos em razão do valor declarado ser menor do valor de mercado. Isso já é uma maneira de inibir. Ao insistir pelo valor menor, o próprio sistema gera uma notificação eletrônica para o contribuinte comparecer na repartição fiscal em até “x” dias.

Paralelamente a isso, todos os cartórios da cidade devem ser chamados para participarem dessa “campanha” (sistemática). E eles têm bastante interesse nesse regime, pois os seus emolumentos também variam de acordo com o maior valor de referência: valor declarado, valor do IPTU, valor do ITR, “valor do ITBI”! Logo, ao aumentar a base do ITBI, automaticamente é majorado o valor dos emolumentos cartorários! Daí o grande interesse deles em colaborar com o Município no preenchimento dessa guia eletrônica, bem como na divulgação e apoio à essa sistemática.

Aliás, não é nenhum exagero dizer que, na maioria dos casos, quem preencherá essas guias eletrônica será o cartorário, e não o contribuinte.

Dessa forma, a base de cálculo do ITBI, na prática, acaba se tornando o “valor de mercado”.

Vale dizer, independentemente de “planta genérica do IPTU”, independentemente de “planta paralela do ITBI”.

Obviamente, quem declarar um valor menor que o de mercado, será intimado e, posteriormente, autuado, a não ser que justifique satisfatoriamente o porquê do valor ter sido realmente menor do que o de mercado (problema de estrutura no imóvel, terreno com algum fato de desvalorização, motivos pessoais e etc.).

Última consideração: como a Prefeitura pode chegar nesses valores de mercado? Essa “planta oficiosa”, não publicada, valores apontados na guia eletrônica, pode vir de uma equipe composta por servidores municipais (auditores fiscais, engenheiros) e corretores de imóveis particulares. Mas, é óbvio, cada cidadã precisará estudar a melhor forma de apurar esses valores: montar um grupo (interno ou misto, com gente de fora da prefeitura), contratar uma empresa especializada etc.

No plano jurídico, entendemos que essa nossa postura está 100% dentro da legalidade, da constitucionalidade e da jurisprudência do STJ.

Editora

Galerias

- Fotos Cursos

- Fotos Simpósios

- Tributo Municipal Sede

Tributo Municipal Vídeos

XI Simpósio de Direito Tributário Municipal - Campinas/SP - 29 e 30/06/2023

00:00

Curso sobre a Resolução CGSN 171/2022

00:00

Abertura Do I Encontro De Auditores E Fiscais De Tributos Dos Municípios Dos Campos Gerais - Jaguariaíva/Pr.

00:00

Pré-Lançamento de livro sobre o ISS de bancos

00:00

Consultor Inteligente: Lançamento de produto inédito!

00:00

Webinar Atualizando a Jurisprudência dos Tributos Municipais

00:00

Será que agora emplaca o processo eletrônico?

00:00

Lançamento do "Manual do Fiscal Tributário Municipal"

00:00

Malha fina ISS Simples Nacional

00:00

Webinar Automatização de Procedimentos Fiscais - setembro 2019

00:00

Palestra Francisco Mangieri X Simpósio 2019

00:00

Palestra Omar Melo X Simpósio 2019

00:00

Leandro Paulsen no X Simpósio de Direito Tributário Municipal - Campinas/SP - 27 e 28/06/2019

00:00

Cursos sobre Dívida Ativa e Simples Nacional - Março/2019

00:00

Palestra Francisco IX Simpósio em Campinas/SP - 2018

00:00

Palestra Omar IX Simpósio em Campinas/SP - 2018

00:00

Palestra Francisco I Seminário Paulista de Arrecadação e Finanças em São Paulo - 2018

00:00

Perguntas I Seminário Paulista de Arrecadação e Finanças em São Paulo - 2018

00:00

IX Simpósio de Direito Tributário Municipal - Campinas/SP - dias 19 e 20 de junho de 2018

00:00

ISS sobre cartões e leasing

00:00

Início do VIII Simpósio de Direito Tributário Municipal

00:00

Francisco Mangieri e o Novo Simples Nacional no VIII Simpósio

00:00

Omar Melo e o ISS de Bancos no VIII Simpósio

00:00

Workshop sobre Inteligência Fiscal no VIII Simpósio

00:00

VIII Simpósio de Direito Tributário Municipal

00:00

Processo Administrativo Tributário Municipal - Eficiência e Imparcialidade

00:00

Curso de Pós-Graduação à Distância em Direito Tributário Municipal

00:00

Curso de Formação e Atualização de Fiscais Tributários Municipais

00:00